Meisterwert Perspektive und das Börsengeschehen im Februar 2024

Innerhalb der Europäischen Zentralbank (EZB) wird aktuell eine Debatte über den optimalen Zeitpunkt für eine Leitzinswende geführt.

Dabei spielt die Entwicklung der Tariflöhne im Euroraum eine zentrale Rolle. Sollten die Lohnzuwächse im Vergleich zur mittelfristigen Inflation weiterhin deutlich übersteigert bleiben, könnte dies die Annäherung der Inflation an die EZB-Zielvorgaben behindern und somit die Einführung einer Zinswende verzögern. Parallel zu den Lohnentwicklungen beobachten die Notenbanken genauestens auch weitere Inflationsrisiken, insbesondere geopolitischer Natur.

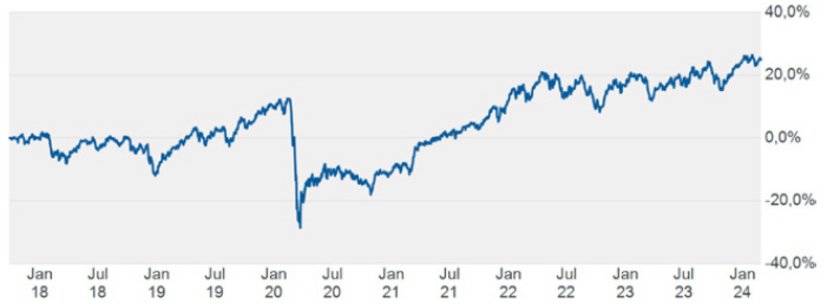

Wertentwicklung des Fonds Meisterwert Perspektive

Die aktuelle Marktsituation

Sowohl die EZB als auch die Federal Reserve (Fed) nahmen keine Anpassungen an ihren aktuellen geldpolitischen Kursen vor – es herrscht Uneinigkeit unter den Währungshütern beider Institutionen bezüglich des optimalen Zeitpunkts für eine mögliche Lockerung der Zinspolitik.

Da die anhaltende Inflation auch weiterhin Sorgen bereitet, ist davon auszugehen, dass weder die EZB noch die Fed es besonders eilig haben werden, die Zinsschrauben zu lockern. Vor diesem Hintergrund erwarten wir für beide Zentralbanken die erste Zinssenkung im Sommer 2024.

Der Aktienmarkt erlebte nach einer frühen starken Korrektur im mittleren Jahresverlauf zum Ende 2023 eine Kursrallye. Da diese Kursanstiege von niedrigen Ausgangsniveaus ausgingen, bleiben wir dennoch mittelfristig optimistisch für Aktien. In diesem Jahr dürften das allmählich anziehende Wirtschaftswachstum und die Wende in der Zinspolitik die Aktienmärkte unterstützen. Insbesondere die führenden Technologieunternehmen erzielen aktuell starke Gewinne aus ihren Wachstumssegmenten.

Auch die US-Präsidentschaftswahlen werfen bereits ihre Schatten voraus und uns beschäftigt die Frage, ob Trump ins Weiße Haus zurückkehrt. Die US-Konjunktur unter Biden boomt und staatliche Subventionspakete wie „Inflation Reduction Act“ zeigen Wirkung. Dennoch befinden sich Bidens Zustimmungswerte im Keller – und Trump könnte ein Comeback erleben. In diesem Fall würden Trumps Pläne die zuvor skizzierte Situation richtungsweisend bestimmen.

Im Falle einer Wiederwahl würde Trump wohl relativ schnell neue Zollstreitigkeiten heraufbeschwören. Solche Konflikte wirken zumeist inflationär; dadurch könnte die Inflationsrate 2025 wieder 2 bis 3% Punkte höher ausfallen.

Der Blick in die Fondswerkstatt

„5 Neuankömmlinge und 25 Zuschauer“ – unter diesem Motto stand die Reallokation des Meisterwert Perspektive im Februar.

Die Neuankömmlinge im Portfolio sind Abbott Laboratories, NN Group, DaiwaHouse, Emerson Electric und Chevron. Im Gegenzug mussten wir uns von UCB, Haleon PLC, Publicis Group und Suncor verabschieden. Bei einigen unserer Positionen realisierten wir zudem Gewinne, darunter Nordea Bank, Caixabank, Allianz und Repsol.

Einer der neuen Titel, Abbott Laboratories, verdient eine besondere Erwähnung: Das Unternehmen wurde 1888 von Wallace C. Abbott gegründet und ist heute weltweit tätig. Als Standardwert im S&P 500 und Dow Jones Global Titans 50 gilt es als etabliert. Abbott wurde am 1. Januar 2013 in zwei unabhängige Unternehmen aufgeteilt: Abbott und AbbVie. Abbott konzentriert sich weiterhin auf Bereiche wie Diagnostik, Medizintechnik und Ernährung, während AbbVie vor allem in den Bereichen Immunologie, Onkologie und Virologie tätig ist. Instantnährmittel zur klinischen Ernährung werden von der Tochtergesellschaft Abbott Nutrition produziert.

Abbott ergänzt unseren Meisterwert Perspektive mit einem beta von 0,76, während das Portfolio insgesamt ein beta von durchschnittlich 0,77 aufweist. Derzeit bieten wir eine erwartete Dividendenrendite von 4,17%.

Wir freuen uns, dass wir Mitte Februar 4,20 € pro Anteil ausschütten konnten!